티스토리 뷰

반응형

부가가치세 신고를 기한 내에 신고하고, 실수로 매출등을 누락하는 경우는 수정신고를 하셔야 합니다

매입을 누락했다면 환급(경정청구)이지만, 다음과 같은 상황들은 가산세가 발생할 수 있습니다.

부가세 수정신고 시, 가산세 발생하는 경우

1) 매출세금계산서를 누락한 경우

2) 신용카드매출, 현금영수증매출을 누락, 재고관리로 인한 현금매출누락일 경우

3) 공제받지 못할 매입세액을 공제받아 매입세액이 과다하게 공제되었을 경우

4) 사업과 관련 없는 매입내역을 공제하여 과다 공제가 발생한 경우

이처럼 부가세를 과소신고 및 납부한 경우는 사실에 따라 가산세가 부과됩니다. 하지만 사실을 알게 되어 자진신고한다면 수정신고를 통해 가산세의 일부분을 감면받을 수도 있습니다.

가장 많이 실수하는 경우는 매출누락이거나, 매입세액이 불공제임에도 불구하고 공제를 하는 경우들입니다.

부가세 수정신고 가산세 유형 (1)

| 가 산 세 명 | 가 산 세 액 계 산 |

| 무신고 | 부당 무신고납부세액 x 40%, 또는 일반무신고세액 x 20% |

| 과소신고,초과환급 신고 | 부당 과소신고 납부세액등 x 40% 또는 일반과소신고 납부세액 x 10% |

| 납부불성실,환급불성실 | 미납세액(초과환급세액) x 경과일수 x 이자율 (1일 22/100,000) |

| 영세울과세표준신고불성실 | 무과소신고 영세율 과세표준 x 0.5% |

| 미등록 | 공급가액 x 1% (간이과세자는 공급댓가 x 0.5%) |

| 명의위장등록 | 공급가액 x 1% (간이과세자는 공급댓가 x 0.5%) |

위와 같이 여러 가지 가산세 유형이 있습니다. 특히 부당하게 신고한 세금계산서등을 발급하거나 받는 경우는 가산세율이 높으므로 항상 주의하셔야 할 것입니다.

부가세 수정신고 가산세 유형 (2)

| 가 산 세 명 | 가 산 세 액 계 산 |

| 세금계산서 발급및 전송불성실 | * 세금계산서의 지연발급 : 공급가액 x 1% * 세금계산서의 미발급가산세 : 공급가액 x 2% * 종이세금계산서 발급가산세 : 공급가액 x 1% * 둘이상의 사업장을 가진 사업자가 다른 사업장 명의로 발급 : 공급가액 x 1% * 전자세금계산서 발급명세서 지연전송 가산세 : 공급가액 x 0.3% * 전자세금계산서 발급명세서 미전송 가산세 : 공급가액 x 0.5% * 세금계산서 기재불성실가산세 : 공급가액 x 1% |

| 세금계산서 등 부정수수 (간이과세자의 경우 발급만 적용) |

* 세금계산서등 가공발급(수취)가산세 : 공급가액 x 3% * 세금계산서등 위장발급(수취)가산세 : 공급가액 x 2% * 세금계산서등 공급가액 과다기재 발급(수취) 가산세 : 과다기재 공급가액 x 2% |

| 자료상이 수수한 세금계산서 (간이과세자의 경우 발급만 적용) |

* 자료상이 수수한 세금계산서 가산세 : 공급가액 x 3% |

| 경정에 따른 매입세액공제 불성실 | * 경정등에 따라 공제되는 신용카드수취 매입세액공제 : 공급가액 x 0.5% |

| 매출처별 세금계산서 합계표불성실 | * 미제출, 기재내용 누락및 부실기재 : 공급가액 x 0.5% * 지연제출 (예정분을 확정신고시) : 공급가액 x 0.3% |

| 매입처별 세금계산서 합계표불성실 (미제출 <경정공제분> 가산세를 제외한 나머지는 일반관세만 적용) |

* 세금계산서의 지연수취 : 공급가액 x 0.5% * 미제출<경정 공제분> 기재내용 누락및 부실기재, 과다기재 : 공급가액 x 0.5% |

| 현금매출명세서 등 제출불성실 (일반과세자만 적용) |

* 미제출 또는 과소기재 : 수입금액 x 1% |

※ 간이과세자의 경우 '21년 7월 1일 이후 재화 또는 용역을 공급하거나 공급받는 자로부터 세금계산서등 발급 관련 가산세와 매출세금계산서합계표 관련 가산세, 세금계산서 미수취 가산세(신설) 공급대가 x 0.5%가 적용됩니다

또한 세금계산서 발급의무가 있는 간이과세자만 적용되오니 주의하세요.

부가세 신고불성실 가산세 감면

부가세 수정신고 시 조기에 발견하고 수정신고한다면 신고불성실 가산세를 감면받으실 수 있습니다.

| 구 성 | 감 면 율 | |||||

| 90% | 75% | 50% | 30% | 20% | 10% | |

| 수정신고 | 1개월이내 | 1 ~ 3개월이내 | 3 ~ 6개월이내 | 6~ 1년이내 | 1년 ~ 1년6개월이내 | 1년 6개월 ~ 2년이내 |

| 기한후 신고 | - | - | 1개월이내 | 1 ~ 3개월이내 | 3 ~ 6개월이내 | - |

부가세 수정실무신고 작성방법

지금부터 세무사랑 프로그램으로 수정신고하는 방법을 알려드리겠습니다. 물론 홈텍스에 직접 신고하는 경우와도 가산세 적용방법은 같습니다.

위에 신고내역(왼쪽) 기존의 신고, 오른쪽은 수정신고서 작성입니다.

매입세금계산서를 가공경비(부당)로 공제하여 가산세를 적용하는 방법입니다.

(매입세금계산서 공급가액 31,200,000 )

당연히 세액 3,120,000원 공제받을 수 없고, 가산세탭으로 이동하면 아래와 같이 가산세 명세가 나옵니다

가공세금계산서이므로 세금계산서란에 미발급등에 공급가액에 3% 가산세 적용하고 , (매출, 매입모두적용) 신고불성실 가산세란에 과소, 초과환급(부당) 란에 매입세액에 40% 가산세 적용 (부정행위 가산세)

마지막으로 납부지연 가산세는 최종으로 납부하는 날에 날짜계산하여 세액에 x 2.2/10,000 x 무납부일 수를 곱하면 가산세가 나옵니다. 위에 신고는 23년 11월 17일까지 계산하여 나온 가산세입니다.

(매입세금계산서 가공경비이므로 신고불성실 가산세 감면은 받지 못합니다)

가산세만 무려 2,387,174원이고, 여기에 당초 공제했던 3,120,000원을 합치면 납부해야 되는 세금만 5,507,174원입니다.

이뿐만 아니라, 23년 5월 종합소득세 신고가 끝나고 발견했으므로, 종합소득세 가산세도 대략 지방세포함 천만 원 가까이 더 납부하셨습니다.

※ 부가가치세에서 부정 신고불성실 적용대상은 대표적으로 가공매입세금계산서, 단순한 매출누락이 아닌 허위계약서, 타인명의 차명계좌에 의한 매출누락등이 해당되며, 일반적인 매출누락, 현금 매출누락, 포스매출누락, 대표자(배우자 포함) 명의 차명계좌에 의한 매출누락, 위장매입세금계산서는 실제 매입은 있었으나, 사실과 다른 매입세금계산서, 과세매출의 면세 매출신고, 단순한 허위신고등 대부분의 경우 일반 신고불성실가산세 10% 적용대상 및 부과제척기간 5년 해 해당합니다.

(기획재정부조세정책 -91 2011.01.21. 대법원대법2019두31730 2019.09.09 외다수)

이밖에도 국세청은 " 불성실 신고자에 대해서는 신고내용확인을 확인하고 있습니다. 특히 탈루혐의가 큰 불성실 신고자는 조사대상자로 선정해 철저히 검증할 예정이라고 알리고 있습니다.

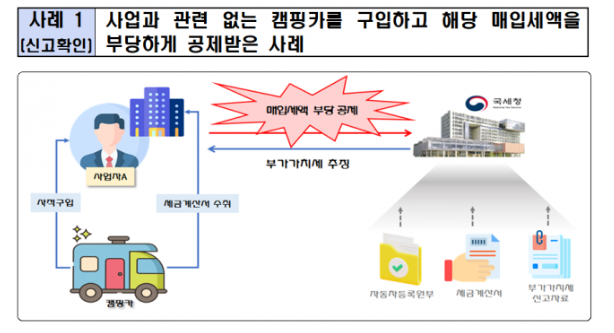

다음 사례는 국세청 감시망에 걸린 불성실신고자 사례들입니다.

이처럼 부당환급 추징 주요 사례를 보면 적지 않은 사업자가 매출이나 매입매출을 속여 신고하여 가산세 폭탄을 맞는 경우들도 있으니 특히나 주의하셔야 합니다.

함께 보시면 도움되는 글

수정세금계산서 가산세와 발급방법

수정세금계산서 가산세는 교부한 세금계산서의 내용이 일부수정하는 과정에서 부과되는 가산세입니다.수정세금계산서에 대한 가산세는 발급기한이 지난 후 공급시기가 속하는 과세기간 확정

junga0330.com

부가가치세 기한후신고 가산세 감면과 배제

부가가치세 2023년도 1기확정 (1.1 - 6.30) 신고기간이 7월 1일부터 7월 25일까지 입니다. 혹시나 부가가치세의 신고기간을 놓쳐서 기한 후 신고를 할 경우, 신고불성실, 납부불성실 가산세를 내야

junga0330.com

부가세 매입세액 공제와 불공제

부가가치세란? 상품의 거래나 서비스의 제공과정에서 얻어지는 부가가치에 대해 과세하는 세금입니다.이처럼 부가세신고를 할 때 공제되는 항목과 불공제 되는 항목이 헷갈릴 수 있습니다. 부

junga0330.com

반응형

반응형

최근에 올라온 글